Calcula tu seguro online en menos de 5 minutos

Selecciona uno de nuestros seguros y calcula tu precio sin compromiso

¿Has solicitado algún presupuesto anteriormente?

RECUPERAR PRESUPUESTOSi lo prefieres, llámanos

Podrás calcular tu seguro de forma personalizada a través de un agente. Teléfono exclusivo para contratar.

Dirígete a tu oficina más cercana

Localiza tu oficina AXA más cercana. Tienes 2500 a tu disposición

La tasa de fraude al seguro en España crece hasta el 2,2%

La tasa de fraude al seguro detectado en España creció en 2020 hasta el 2,2%, frente al 1,9% que registró en 2019, según las conclusiones del VIII Mapa AXA de Fraude al Seguro. Este repunte ha tenido lugar en uno de los contextos sociales y económicos más complejos de la historia reciente del país, consecuencia de la pandemia de Covid19. De hecho, añade el informe, la crisis económica va a crear unas condiciones que podrían generar un aumento de los casos de fraude al seguro. En los años posteriores a la última crisis económica, los intentos de fraude al seguro, especialmente los ocasionales, se multiplicaron por dos.

Arturo López-Linares, director de Siniestros de AXA, considera que “aunque la inmensa mayoría de los clientes son honestos, sabemos que algunas personas que atraviesan dificultades económicas pueden verse tentadas a cometer un fraude al seguro algo que, debido a las técnicas periciales, es hoy más difícil que nunca”. “En 2008 vimos como las tasas de detección de fraude al seguro se duplicaban, algo que podría volver a intentarse en los próximos meses”.

La tasa de fraude al seguro (cociente de siniestros fraudulentos entre el total de siniestros declarados) mantiene la tendencia ascendente de los últimos años. Por su parte, los pagos indemnizatorios fraudulentos evitados en todos los ramos –Vida y No Vida, Particulares y Empresas– se han mantenido estables. En 2020 este importe fue de 67 millones de euros, lo que supone un incremento del 2% con respecto al año anterior.

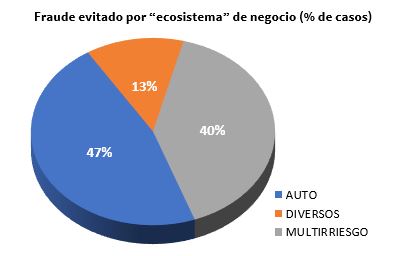

Atendiendo al área de negocio, el estudio de AXA concluye que el seguro de Auto, la movilidad, continúa concentrando el mayor porcentaje de fraude, con más de la mitad de los casos. En 2012 siete de cada 10 siniestros fraudulentos se producían en este ramo, pero el porcentaje ha ido reduciéndose paulatinamente, y de manera muy significativa en los últimos años como consecuencia de la reforma del Baremo de lesionados que tuvo lugar hace unos años, que hizo menos atractiva la coartada del coche para defraudar al seguro; y de nuevas técnicas de detección. El porcentaje de fraudes al seguro a través del coche ha caído 14 puntos porcentuales: del 61% de 2013, al 47% del año pasado. Por otra parte, cabe destacar un fuerte crecimiento de los intentos de fraude en el Hogar, que en 2020 aumentaron un 18%. Cabe la posibilidad de que el confinamiento al que se ha visto sometida la población española desde el inicio de la pandemia haya influido en este hecho. Entre las prácticas más habituales están la presentación de facturas falsas a la hora de indemnizar un siniestro, la falta de mantenimiento de los bienes del hogar o el aprovechamiento de eventos climatológicos reales para generar siniestros falsos.

Si se atiende a las causas aducidas, de los datos de 2020 se desprende que, como ocurriera años anteriores, en el ramo de Auto más del 87% de los casos están relacionados con supuestos siniestros que tuvieron lugar durante la circulación del vehículo. Cabe destacar, por tanto, que la reducción de la movilidad durante el confinamiento de la primera ola de la Covid19 no ha tenido un gran efecto, como cabría esperar en un principio. En términos de importes, los siniestros fraudulentos durante la conducción son los más relevantes, suponiendo más de 20 millones de euros, en línea con lo sucedido en 2019.

El segmento de Multirriesgos ofrece una mayor diversificación en las casuísticas del fraude. Del VIII Mapa AXA de Fraude al Seguro se desprende que los casos de fraude aduciendo daños por agua son los más numerosos, y representan casi el 44% de los casos.

Los grandes fenómenos climatológicos (DANAs, borrasca Gloria, etc.) que afectaron a varias zonas de España en 2020 pueden ser una de las razones que expliquen el significativo aumento de 10 puntos porcentuales en el número de casos que esgrimieron daños por agua para tratar de cometer un fraude, pasando de suponer el 18% del total en 2019 al 28% el año pasado. Por su parte, en los casos en los que se adujeron daños eléctricos se sigue la tendencia descendente que comenzó hace unos años, hasta reducir su porcentaje al 17% (en 2015 representaban casi el 28%). En cuanto a los importes, el ramo de Multirriesgos sufrió intentos de fraude por valor de más de 9 millones de euros. Y los daños por agua, como cabía esperar, fueron los más significativos, con 3,6 millones de euros, seguido de fenómenos atmosféricos con 1,2 millones de euros.

Finalmente, en el ramo de Diversos (RC, Industrias, Incendios, Decesos, etc.) los daños eléctricos son los que más se aducen para tratar de acometer fraudes, con más del 20% de los casos; seguido de los atmosféricos, con el 19%; y los daños por agua, con más del 12%; todos ellos muy vinculados a los fenómenos meteorológicos.

Cambios en el Baremo y en el Código Penal

Atendiendo al análisis del fraude por su naturaleza; es decir; si afecta solo a daños materiales o si persigue obtener indemnizaciones fingiendo daños corporales, concluimos que los primeros son los más numerosos, y representan el 82%. Por el contrario, los siniestros que fingen daños corporales suponen el 18% restante.

Esto no siempre ha sido así, hace solo cuatro años los daños corporales suponían más del 27% de los casos de fraude al seguro (frente al 18% actual). La principal razón del descenso de casos de fraude al seguro que aducen daños corporales habría que buscarla en el efecto positivo que tuvo la reforma del Baremo de 2016 y la reforma del Código Penal Ley Orgánica 1/2015 de 30 de marzo.

Además de un descenso en el número de casos total, estos cambios legislativos han hecho que el importe del fraude detectado aduciendo daños corporales en el ramo de Auto haya caído también significativamente. En 2012, a través de los daños corporales sufridos en supuestos accidentes de tráfico se trataron de defraudar a AXA 27,7 millones de euros. El año pasado fueron 18,7 millones.

Las consecuencias del fraude

La detección de los casos de fraude tiene un impacto importante en la prima que pagan los asegurados por sus pólizas. El año pasado los pagos evitados por casos de fraude y que no fueron repercutidos en el resto de los asegurados supusieron un ahorro del 32% en el seguro de RC o del 19% en los casos de Transportes y Embarcaciones.

Por su parte, en los ramos con mayor penetración en el mercado, este ahorro para los clientes fue del 4% en Auto y del 6% en Hogar.

Tasa de fraude por Comunidad Autónoma y provincia

El VIII Mapa AXA del Fraude en España ha extrapolado y ponderado los datos de la aseguradora por su cuota de mercado geográfica y de este análisis se puede inferir que la tasa de fraude nacional continúa creciendo hasta situarse en 2020 en el 2,21%t, frente al 1,94%, del año pasado. Las comunidades autónomas donde esta tasa es mayor son Melilla (9%), Andalucía (3,41%) y Cantabria (3,39%).

Por el contrario, las comunidades autónomas con menor tasa de fraude al seguro han vuelto a ser Madrid (1,21%), País Vasco (1,45%), Castilla la Mancha y Cataluña (1,79% ambas). Por segundo año consecutivo, estas son las cuatro regiones españolas que menos defraudan al seguro.

En 2020 las comunidades autónomas que más vieron incrementarse su tasa de fraude al seguro fueron Melilla (del 4,12% al 9,07%), Ceuta (del 1,72% al 2,62%), Andalucía (del 2,87% al 3,41%) y Murcia (del 2,67% al 3,18%). Por el contrario, Cantabria y Baleares fueron las únicas dos donde la tasa de fraude descendió en 2020.

Por provincias, Almería (4,45%), Cádiz (4,44%) y Málaga (3,76%) vuelven a ser de nuevo las que mayores tasas de fraude presentan; frente a Soria (0,98%), Madrid (1,21%), Guipúzcoa (1.30%) y Álava (1,30%); que es donde menos se defrauda al seguro.

Perspectiva de género

El VIII Mapa AXA del Fraude en España ofrece de nuevo una visión por género, de la que se desprende que en todas las provincias del país el porcentaje de fraude en Auto cometido por varones es mucho mayor que el llevado a cabo por las mujeres. Cabe destacar, por ejemplo, el caso de Teruel, donde más de 8 de cada 10 casos de fraude al seguro en el ramo de Auto es cometido por un hombre. En el lado opuesto se encuentra Tenerife, donde el 64% de este tipo de delitos es perpetrado por varones.

Estos porcentajes varían sensiblemente si atendemos al ramo de Hogar. Aquí los porcentajes de casos de fraude cometidos por hombre y mujeres están más equilibrados, aunque los españoles siguen defraudando más al seguro que las españolas también en Hogar. En media en España, más del 59% de los casos detectados en los seguros de Hogar son cometidos por varones. Por el contrario, cuatro de cada diez los cometen las mujeres. Por provincias, Vizcaya, Baleares, Madrid, Tenerife y Barcelona vuelven a ser todas ellas por segundo año consecutivo las que presentan mayor tasa de fraude al seguro de Hogar entre mujeres.

Para estar al día sobre este tipo de consejos sigue nuesta Página de Facebook o nuestra cuenta en Twitter @AXASegurosES